En TaxTalk se intentará explicar qué rol juegan los impuestos y sus actualizaciones en la vida económico-financiera de las personas y de la sociedad, entendiendo la importancia que tiene conocer las reglas del juego para poder convivir con ellas sin que afecten el curso de los negocios. En el artículo de hoy vamos a discutir el decreto 2191/2012 que estipula que el segundo aguinaldo está exento en el impuesto a las Ganancias. En el artículo siguiente vamos a discutir sobre el "olvido" que sufren los monotributistas en la Argentina.

Introducción

El final del año 2012 fue un

periodo marcado por la interrogante: ¿Qué pasará con el mínimo no imponible? En

el contexto de inflación que enfrentamos, con los precios y salarios subiendo

en ritmos vertiginosos, se generó una fuerte expectativa sobre qué va a hacer

el gobierno en relación a las exenciones que permiten que el poder adquisitivo

de la población con menores ingresos no se licúe. Luego de muchas idas y

vueltas, la medida adoptada por el poder ejecutivo es aumentar el monto

deducible de manera que el segundo aguinaldo no pague impuesto a las ganancias.

El objetivo del artículo de hoy

es contestar:

¿Cómo va a afectar tu bolsillo?

El impuesto a las ganancias es un

tributo que cobra el estado a las empresas y a los individuos que ganan una

cantidad anual que supere cierto monto. En la actualidad un trabajador en

relación de dependencia puede reducir lo que paga en impuestos mediante deducciones

admitidas por la ley de impuesto a las ganancias.

Entre las deducciones admitidas

se encuentran las “cargas de familia”, en el caso de tener familiares a cargo;

una “deducción especial” cuyo importe lo define la ley ($62.208); una “ganancia

no imponible” ó “Mínimo no imponible” también definida por ley cuyo importe durante

el 2012 fue de $12.960. Además existen otras deducciones permitidas como ser gastos

en seguros de vida y gasto de sepelio, empleada doméstica, interés de crédito

hipotecario, etc.

El beneficio que dispone el

decreto 2191/2012 es un incremento de la “deducción especial” hasta un monto equivalente

al importe neto de la segunda cuota del sueldo anual complementario (SAC),

también conocido como aguinaldo. Es decir, que el monto de la deducción

especial pasa a conformarse de la siguiente manera: $ 62.208 + importe neto del

2° aguinaldo.

El decreto establece también que para

gozar de este beneficio la mayor remuneración bruta mensual entre los meses de

julio y diciembre de 2012 no debe superar los $25.000.

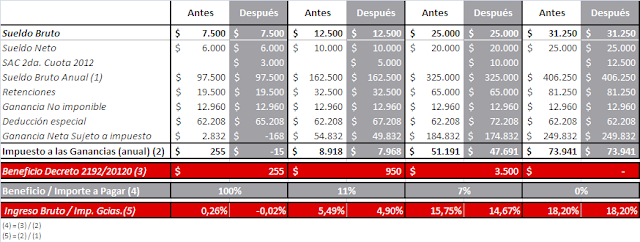

En la siguiente tabla se puede

observar como impactará el beneficio en el bolsillo de trabajadores con

distintos salarios:

Como podemos observar la medida adoptada permite que los diferentes rangos de ingresos paguen menos impuestos, y el beneficio es relativamente equitativo (excluyendo el caso del individuo que gana más de $25.000). En líneas generales podemos evaluar que los rangos que soportan mayor carga tributaria reciben un mayor "descuento" nominal de su importe de impuesto a las ganancias (3). Por otro lado, los rangos que menos aportes realizan reciben un "descuento" porcentual más relevante (4).

Por otro lado, se puede apreciar que el valor de "Deducción Especial" varía en cada caso. Esto es porque la fórmula para calcular la nueva deducción es conceptual (depende del segundo SAC) en vez de ser un importe único.

Por otro lado, se puede apreciar que el valor de "Deducción Especial" varía en cada caso. Esto es porque la fórmula para calcular la nueva deducción es conceptual (depende del segundo SAC) en vez de ser un importe único.

¿Es eficiente ésta solución?

El objetivo de

esta medida fue evitar que la carga tributaria del impuesto a las ganancias neutralice los

beneficios derivados de la política económica y salarial asumida por el Poder

Ejecutivo. Pero la resolución sólo aplica para empleados públicos,

dependientes, jubilados o pensionados que hayan tenido ingresos menores a

$25.000 en los últimos meses. No se entiende el motivo por el cual se excluyó

del beneficio a trabajadores independientes, ellos también consumen bienes y

servicios y pueden colaborar con la reactivación económica buscada. Incluirlos,

en ningún caso iba a contrariar el fin que se pretendió alcanzar.

En este marco podemos ver que la

solución planteada no es eficiente al excluir a quienes recibieron ingresos

mensuales mayores a $25.000 en el último semestre del 2012. Cuando las

deducciones especiales no se aplican a todos los trabajadores se generan

inequidades entre personas con similar capacidad contributiva. Los “beneficios

por tramos” crean diferencias entre los que están apenas por encima y por

debajo de cada tramo.

Por último, como se puede ver en la tabla que se encuentra más arriba, un individuo que cobró exactamente $25.000 brutos al mes el último semestre de 2012 recibe un beneficio de $3.500. En cambo, una persona que cobra $1 no sería receptor del beneficio otorgado.

Por último, como se puede ver en la tabla que se encuentra más arriba, un individuo que cobró exactamente $25.000 brutos al mes el último semestre de 2012 recibe un beneficio de $3.500. En cambo, una persona que cobra $1 no sería receptor del beneficio otorgado.

Conclusión

Pros:

- Alivio Impositivo: Mitigó el peso en el bolsillo de una gran parte de los asalariados argentinos.

- Equitativo: El beneficio fue relativamente equitativo para los empleados en relación de dependencia que ganan menos de $25.000.

- Consumo: Este beneficio impulsó el consumo, sobretodo anunciándolo cerca de las festividades.

Cons:

- Monotributistas: Se ha dejado de lado a quienes ejercen su actividad en forma independiente sin ningún motivo claro.

- Variable: La deducción especial definitiva será diferente para cada sujeto alcanzado, dado que se establece una fórmula conceptual en lugar de establecer un importe único y definitivo.

- Exclusión y Arbitrariedad: Se excluye del beneficio a determinados sujetos en base a su nivel de ingresos en el segundo semestre del 2012, lo cual podría entenderse como una extra-limitación del Poder Ejecutivo. Además, para los sujetos con remuneraciones cercanas a los $25.000 paradójicamente podría convenirles desistir de recibir aumentos en los últimos meses del año que impliquen la exclusión del beneficio.

El Veredicto

Finalmente, no solucionaron el problema de fondo: la inflación en el país hace que las deducciones del IG estén desactualizadas. La 'solución' que adoptaron no es más que otro dedo tapando otro agujero, pero nunca pensando en qué causó el agujero o como solucionarlo permanentemente. El año que viene vamos a tener el mismo debate y, lo que es más importante, la solución es arbitraria y excluye a un segmento importante (y valioso) de la sociedad.

No hay comentarios:

Publicar un comentario